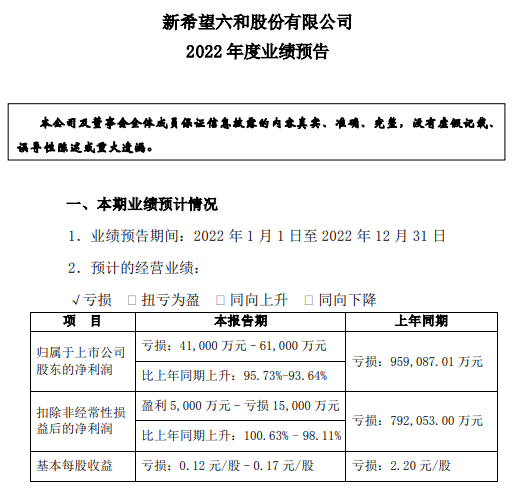

近日,新希望公布2022年业绩预告,预计2022年净利润亏损4.1亿元-6.1亿元,2021年同期亏损95.91亿元。

新希望表示,2022年公司生猪出栏 1461 万头,较同期增加 46%,成本端饲料原料价格虽连续上涨,公司也持续在种猪配种、产仔,育肥猪料肉比、成活率,非瘟防控等方面工作中提升管理水平与生产指标,使得生猪养殖成本下降明显,并叠加下半年生猪行情回暖的有利因素,使生猪养殖业务大幅减亏。

另外,新希望披露2023年01月31日投资者关系活动记录表,介绍2022年全年经营情况及回答投资者的问题,具体情况如下:

一、副总裁兼财务总监陈兴垚介绍公司 2022 年全年经营概况

(一)2022 年全年整体情况

2022年预计亏损4.1~6.1亿,比 2021 年大幅度减亏,减亏背后有公司在各个板块、组织架构等方面做的调整、努力,未来有信心实现猪产业成本继续优化。

饲料产业 2022 年利润有所下降、销量有所增长,有信心在 2023、2024 年实现量利双增;

食品板块2022年销售收入突破100亿、归母净利润增长超30%,TO B、TO C 都取得了突破性的进展;

禽产业 2022 年大幅减亏,预计 2023 年会相对好转。

(二)各业务板块经营情况

1、生猪产业

Q3 盈利 11 亿,Q4 盈利 20~21 亿,但因上半年大概亏较多,有 46 亿,所以今年整体猪产业归母亏损 13~14 亿。

猪产业 2022 年出栏 1460 万头,完成了股权激励的第一期解锁目标。

成本持续改善,各个季度利润环比都在增长,一方面得益于猪价的上涨,另外一方面成本管理也有相应改善。

2022Q1 成本 18.8 元/公斤左右、Q4 成本基本达到 16.7 元/公斤左右,有 2 块左右的下降。

年初设定的目标是 12 月达到 16 元,还有点距离。

影响因素就是饲料原料价格大幅上涨,猪料均价从年初到年末涨价差不多有600~700 元/吨。

大概测算,全年原料价格影响对成本影响大概在 0.9 元/公斤,排除饲料原料成本上涨,差不多实现了当时的成本目标。

23 年计划当前基础上,到Q4 再下降 1.2 元左右,降到 15.5 元。

从各种指标来讲,年初到年底也有比较明显的变化:受胎率年初 88%、年底92%,非生产天数现在 39 天、年初接近 100 天,缩短了 2/3,窝均活仔提升近 1头,窝均断奶提升 1.5头左右,断奶成本最低 11月 390+元/头,12月 400+元/头,整体四季度大概 400元/头,比一季度的 536元/头左右明显下降。

明年苗种成本大概还有 1 块左右的下降空间。

上市率,自育肥上市率年初只有 73%、年末接近88%,放养从 81%到了 91%,都有 7~10 个点的增长。

明年在育肥猪上市率上面,也设定了一些目标,拉通了会有明显的进步。

猪产业尽管还没有达到很好的成绩,但还是取得了明显的变化。

2023 年有信心对成本进行相应管理,争取能够追上优秀的同行,或者拉进和优秀同行的距离。

非瘟防控方面,我们也取得了长足进步。

2022 年 10 月 1 号到 2023 年 1 月 30号和 2021 年 10 月 1 号到 2022 年 1 月 30 号来对标,损失的数量大概相当于上个冬季的 1/3 左右,处置的天数从去年冬天的大概 28 天缩短到了今年的大概 10 天左右,比较快的 5~7 天就可以处置完成。

2、饲料产业

2022 年饲料产销量 2840+万吨,目前保持绝对第一。

但是从归母净利润角度,2022 年比 2021 年有所下滑。

2022 年 13.6 亿左右归母净利润,同比下滑18%。

分季度来看:一季度 2.6 亿左右、二季度 2.6 亿左右、三季度 3.2 亿左右、四季度 5.1 亿左右,环比持续向好。

22 年饲料产业的供应链变化明显,尤其是去年春节前后,俄乌冲突带来的供应链的不顺畅以及价格的巨幅波动,对整个行业的影响非常大。但随着公司的有序调整,四个季度的盈利保持环比增加。

饲料销量总量 2840+万吨、同比+1.1%,外销 2100+万吨、和去年基本持平,目前来看总量和外销量都保持行业第一。

亮点:1)水产料同比增长 11%,其中特水料 58万吨、同比增长19%;

2)猪料基本持平、略有增长,但好于行业;

3)毛利相对较高料种增速高于公司整体水平,料种结构进一步优化。

预计2023年随着消费的恢复,同时原料已经在高位,今年应该相对比较平稳、或者略下行,所以饲料业务有望量利同增。

3、禽产业

2021年亏损 2.38亿、2022年亏损 1亿,有所减亏。

分季度来看,一季度亏损约 1.1 亿、二季度收窄至亏损 3000 万左右、三季度盈利 7500 万左右、四季度亏损 4000 万左右,全年相较于预期略不足。

原因:1)原料成本上涨带动养殖成本上涨。

2)12 月新冠疫情放开过后,整个市场的流通、屠宰、工人上岗率都有非常大的影响,导致 12 月亏损比较大。2023 年在周期管理运营方面会更精准。

整体来看,2022 年养殖、屠宰量都有所下降,屠宰鸡鸭合计 6.5 亿只、同比-9%,商品代养殖 3.9 亿只、同比-11%。

对于预测价格不占优的月份,公司会提前一个半月、甚至三个月去做管控,通过对产能调控来尽可能增加利润、减少亏损。

虽然未实现盈亏平衡,但是禽产业今年有明显的进步和变化:

1)在战略定位上,禽产业核心定位越来越清楚,要做品质、做产品、做客户,随之带来盈利能力的提升。

2)在内部管理上,禽产业加强周期管理运营,通过对未来 3~6 个月市场价格的预测来调整内部投放、回收、屠宰节奏和成本管控,这对今年三季度盈利和四季度减亏有重要帮助。

3)在养殖端,禽产业有长足进步。过去更多是通过租赁、外包方式去做自养,2022 年上半年开始回收租赁场,鸡的养殖欧洲指数从年初的 340~350左右提升到了年底的 420左右、鸭的欧洲指数比 2020年有20 左右的进步、总体稳定在 440,鸭的养殖能力位居行业前列;商品鸡的养殖也逐渐到了比较优秀的水平,对养殖端的成本控制很有效果;

4)在产品端,我们进行副产品主营化,尤其在鸭血、鸭肠、肉骨粉的转化都做了有益的尝试,预计在 2023 年会迎来突破和爆发。

5)在渠道端,近销实现了突破我们在山东区域、辽宁区域大概有 500 多辆车、在接近 3 万个网点去做产品的近配,现在每个月大概能带来鲜销 3万吨,每吨能带来 100元左右的额外利润。2022年大概有 30万吨的鲜销,2023 年预计每个月 5 万吨左右的近配销量。如果一年 60 万吨左右通过近配方式售出,将对我们未来冻品管理体系、销售渠道管控等方面都有重大影响。

4、食品产业

量利明显增长。2022 年实现 1.7 亿左右归母利润、同比增长 33%。

食品产业通过两年调整逐渐走向了正轨。

1)大单品取得很大突破。小酥肉2022 年突破 10 亿(2021 年 9.6 亿)。牛肉片系列接近 3 亿、3 月新开发的肥肠 1.3亿左右,形成大单品系列的主要产品梯队。未来希望产品梯队有 2 个单品突破 10亿、3 个单品达到 5 亿左右、5~8 个单品达到 1 亿以上。

食品还是作为核心战略,不管是对猪产业、禽产业的转化,还是未来在 TO B、TO C 品牌的树立和建立有新的作用。

2)食品端也结合了产业链优势在做养宰联动。屠宰板块突破 290 万头,其中山东千喜鹤 1 月投产以来屠宰了 100 万头、当年投产当年盈利,公司整体内采达到 60%以上。同时千喜鹤还推动生熟联动上也有所突破,使得产业链价值的贡献能够额外突出出来。

3)此外,站在整个食品发展角度,今年在四季度进行调整,把原属于禽产业下面的几个熟食深加工厂都划归到了食品 BU 一起管理。希望食品端能够在未来持续发力,并变成公司最重要的盈利贡献点。

特别提示:由于未取得四季度民生银行数据,暂按21年四季度数据对民生银行投资收益进行预估,若数据发生明显变化将会对报表产生影响。

二、问答交流环节

(一)整体情况

Q1:2022 年预计扣非净利润基本盈亏平衡,非经常性损益主要是哪个部分带来的?

A:非经常性损益中包括非流动资产处置损失大概 7 亿和 2 亿左右的政府补贴。

Q2: 2022 年猪板块的减值和转回情况?

A:半年报时大概还有 13 亿的计提余额,三季度转回了一部分,四季度又转回了 8.2 亿,已经全部转销完。四季度又计提了 1 亿多。

Q3:四季度总部费用和开办费用分别是多少?

A:四季度总部费用及其他杂项大概2.4亿左右,增长主要是在于财务费用增长,但四季度比三季度是下降的。

开办费用基本没有,过去是快速增长阶段,要提前做一些物资、人员的储备而产生的开办费用。

目前已平稳有序的投产阶段,基本不存在开办费用。

Q4:2023 年资本开支计划?

A:这两年的资本开支核心在猪产业。

2023 年会有一些纯新增项目的资本开支,包括新建、扩建、技改、维修。

预计全年资本开支 50亿左右,这里面存量占比要大一些。新建大概 10-20 亿、存量大概 40 亿左右。

也结合现金流做了一些匹配,通过自有现金流基本能够实现资本开支。

预计 2022 年经营性现金流在 80~90亿,在 2023 年预计经营性现金流在 60 亿左右或者更多,资本开支基本是通过经营性现金流能够覆盖。

(二)生猪板块

Q5:近期行业猪价比较低迷,今年扩张的计划会不会有所调整,全年母猪的扩充节奏预计?

A: 近期猪价波动很大,分成两个角度来判断 2023 年的猪价。

1)消费端。

从我们的观察来说,预计消费端 2023 年会比 2022 年有明显好转。

2022 年几个大城市,北京、上海、成都、深圳等因为疫情防控带来的消费的低迷,2023 年应该有明显的变化。尤其我们这个行业和民生息息相关。

消费端经过调研,消费水平有望恢复或接近疫情前的水平。

2)供应端。

通过调研各省的母猪供应情况,调研范围覆盖十几家大型企业的母猪大概 1000 万头左右,200 多万头散户母猪。

我们的范围还是比较大的,对2023年猪价的看法总体来说还是中性偏积极的,目前猪价短期内受到了二次育肥带来的影响,但全年应该是前低后高,部分月份应该会超过 20 元/公斤。

总体来说,对猪价整体比较有信心。

基于对猪价的预期,首先出栏规划没有调整,还是力争达成 1850万头的股权激励考核目标。

在母猪产能上还是在有序扩张。目前能繁大概 90万头、比三季度只增加了几万头。

一方面是生产需要,要有序复产;二是客观上受到冬季非瘟防控精力分散,引种放缓了节奏;三是下半年除了 12月猪价都较高,在淘汰上做得多了些。

我们希望到 2023 年年底能繁母猪能在 120万头左右。现在母猪账面价值大约 4900 元/头。

Q6:公司生猪养殖业务中,各个环节产能现状和未来的建设情况,现状能繁中二元和三元结构怎样的?

A:种猪场产能投入运营的项目有 115 万头,但还有改造、在建的产能 50 万头,加起来有 160 多万头,到 2024 年还可以陆续用起来,今后会扩张母猪的产能,但不需要再建更多的猪场,中期的产能目标在 150 万头左右。

育肥场运营中的产能在 260 万头左右的栏位规模,重新改建、在建的大概220 万左右,所以今后可以逐步投入自育肥运营的栏位接近 480 万栏位的规模。

今年如果要按照 1850 万头的目标,自育肥和放养大概是 3-7 开,自育肥大概出栏接近 500 万、放养大概 1100 万+。

核心是自育肥能力的建设,目前来说,公司自育肥能力建设、组织建设等方面有重大的投入和变化,我们专门建立了自育肥的管理部门,整个育肥体系 2023 年预计还会有明显改善。

三元目前是比较少的,有一部分三元猪效果还不错、没必要硬淘汰,大概占比不到 5%。

Q7:淘汰母猪成本下半年大概多少,往后还会有这样比较大的成本出现吗?

A:我们在高价区会处置一些低效母猪,这个工作我们是持续在做的。

三季度大概 2 亿、四季度大概 1 个多亿,大幅减少。

这是根据生产节奏做正常轮换、同时根据猪价适当加速或者减缓。

2023 年一季度因为猪价比较低,肯定会放缓。

Q8:计在非经常性损益里的额外的淘汰母猪(非生产正常轮换)是受非瘟影响淘汰还是怎么理解?

A:受到疫情影响被迫淘汰是含在内的,但核心还是经营行为——希望在高价处理一部分低效或者高价的母猪。

2023 年肯定会比 2022 年少,但预计还是会有一些。

(三)饲料板块

Q9:为什么 4 季度饲料吨利提升这么快?

A:首先不是四季度做得好,是一、二季度做得不够好,因为上半年下游养殖环节基本都在亏损,饲料也很难往下游转嫁成本。

饲料板块下半年,特别是四季度做得好有几方面因素:

首先是今年海外饲料做得非常好,海外一些主要国家,比如越南,今年新冠防控放开得比较早,所以市场也恢复得更早,三四季度的环比增长都比较明显;

其次是国内的养殖行情,也是下半年比上半年好,Q4 比 Q3更好,Q4 饲料销量里,虽然水产料占比有所下降,但是猪料占比有明显提升;

最后就是四季度原料运作有明显的进步和好转。

Q10:禽料下滑主要什么因素导致的?

A:我们的禽料和行业差不多、基本上是和行业同频。

我们的禽料主要集中在山东、北方区域,北方区域是竞争及其激烈的区域。一旦遇到消费的下滑,或者成本上来的时候,大家的降价竞争导致亏损的状况都是有的。

同时在原料端,今年在原料端涨价很猛,使得禽料利润也受到了影响,使得整个禽料盈利状况全行业都比较差。

去年禽料大概能有 30 元的利润,今年只有不到 20 元。

(四)肉禽板块

Q11:对 2023 年白鸡价的判断?

A:白羽肉鸡价格预测更困难,屠宰产能以及区域竞争格局对毛鸡价格有比较大的影响,但是屠宰产能和终端消费之间又是供需关系。

由于 2019 年、2020 年价格持续走高的时候市场上扩张了大概 30%的屠宰产能,所以预计毛鸡价格可能还是持续走强,因为屠宰产能短期去产能不大,会导致供应增量,所以禽肉价格

核心还是看消费变化。

需求端应该会有恢复,2022 年白羽肉鸡产业链亏损差不多9 毛钱,预计 2023 年可能有 5 毛~1 元左右的价格空间。

(五)食品板块

Q12:对比同行食品加工企业好像净利率比较偏低?

A:食品板块包含屠宰,109 亿收入里包屠宰收入 68 亿。

屠宰放在食品 BU统一管理的主要原因,一是原料息息相关,二是生熟联动,站在 TO B 端来说是个大的营销体系。

公司屠宰量为 290 万头,收入约 68亿、利润大概 2~3 千万。

若剔除屠宰,食品板块的净利率大约为 5%,这个净利率水平虽然不是最优的,但是可以接受的。

我们在持续关注产品的毛利以及净利水平,对标行业的净利率基本是 7%~10%之间。屠宰业务明年还会增加,明年可能内采能做到更高,将带来单头盈利的提升。

来源:企业公告